Avisos, Avisos CONTPAQ, Casos prácticos CONTPAQi, General, Nóminas

Cálculo de IMSS

INTRODUCCIÓN

Ley del seguro social

El Seguro Social es el instrumento básico de la seguridad social, establecido como un servicio público de carácter nacional en los términos de esta Ley, sin perjuicio de los sistemas instituidos por otros ordenamiento.

La seguridad social tiene por finalidad garantizar el derecho a la salud, la asistencia médica, la protección de los medios de subsistencia, y los servicios sociales para el bienestar individual y colectivo, así como el otorgamiento de una pensión que, en su caso y previo cumplimiento de los requisitos legales, será garantizada por el Estado.

El Instituto Mexicano del Seguro Social es una de las instituciones con mayor número de derecho habientes en el país. Los derecho habientes de esta institución pueden ser beneficiarios de uno o más esquemas, además las prestaciones que otorga el IMSS se encuentran divididas en dos tipos de regímenes:

Obligatorio: En este régimen una persona es afiliada por su patrón al tener una relación laboral que obliga al aseguramiento.

Voluntario: La afiliación es producto de una decisión colectiva o individual; en este régimen se cuenta con el seguro de Salud para la Familia (SSFAM), Seguro Facultativo, entre otras modalidades.

Servicios que regula la Ley del Seguro Social

Los derechos de los trabajadores, como:

- Enfermedades y maternidad: Atención médica, hospitalaria, farmacéutica y rehabilitación para el trabajador y su familia.

- Cesantía en edad Avanzada y Vejez: Sistema de Ahorro para el retiro (Jubilación).

- Riesgos de trabajo: Protección al trabajador de accidentes laborales.

- Prestaciones sociales y guarderías: Actividades recreativas, centros vacacionales y ayuda con hijos.

- Invalidez y Vida: Pensiones en caso de invalidez o fallecimiento.

Las obligaciones de los patrones, como:

- Movimientos: Altas, reingresos, bajas y modificaciones salariales

- Variables: Cálculo de integración de salarios de forma bimestral.

- Cuotas: Cálculo y pago de cuotas obrero-patronales de IMSS e INFONAVIT.

- Prima de riesgo: Cálculo de prima de riesgo.

MARCO LEGAL

Fundamento legal

A partir del 01 de enero del 2023 el cálculo para la obligación de IMSS (cuota patronal) se realiza conforme a lo especificado en el artículo 168 de la Ley del Seguro Social, en los ramos de cesantía en edad avanzada y vejez.

Ley del Seguro Social:

Artículo 168.-

I. …

II. En los ramos de cesantía en edad avanzada y vejez:

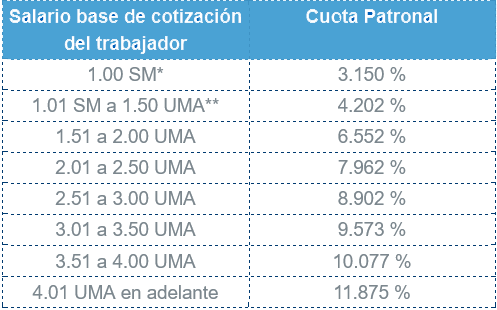

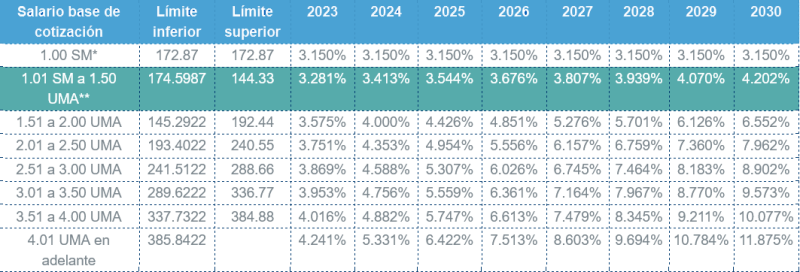

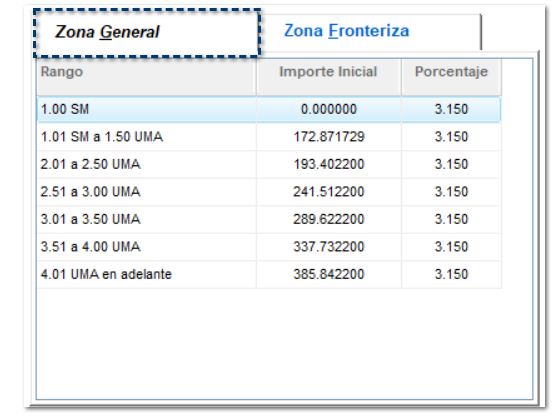

a) Los patrones cubrirán la cuota que corresponda sobre el salario base de cotización, calculada conforme a la siguiente tabla:

Transitorios:

– Primero. El presente Decreto entrará en vigor el 1 de enero de 2021, salvo lo dispuesto en los transitorios siguientes.

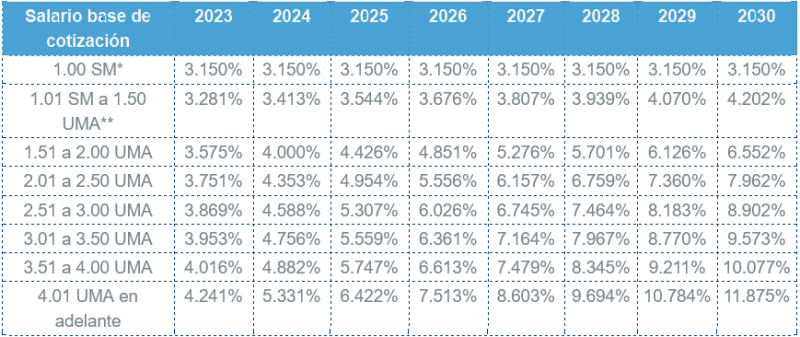

– Segundo. La cuota patronal prevista en el artículo 168, fracción II, inciso a), de la Ley del Seguro Social será aplicable de manera gradual, a partir del 1 de enero de 2023, de conformidad con la siguiente tabla:

|

|

Recuerda:

Para consultar mayor información sobre este cambio, te recomendamos consultar la Ley del Seguro Social.

|

Procedimiento

Beneficio

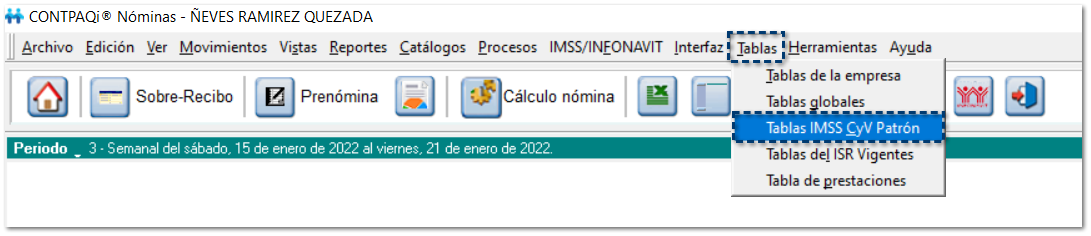

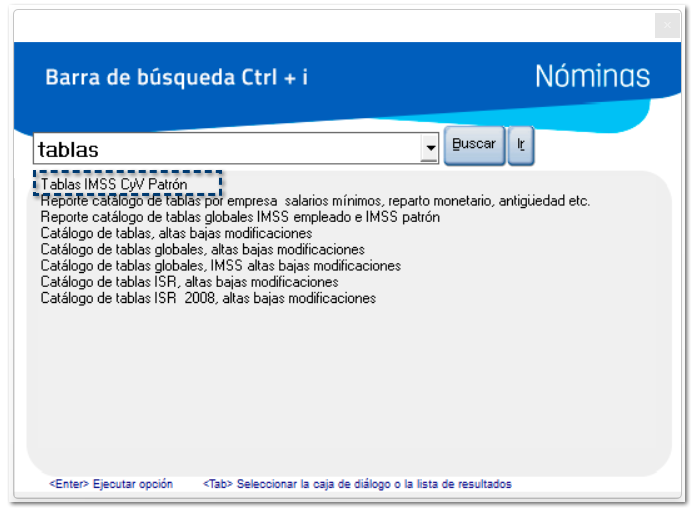

A partir de esta versión, dentro del menú Tablas, se habilita la opción para ver las Tablas de Cesantía y Vejez patrón, que serán válidas para los años 2023 al 2030.

Configuración

Al ingresar al menú Tablas, visualizarás el submenú Tablas\Tablas IMSS CyV Patrón:

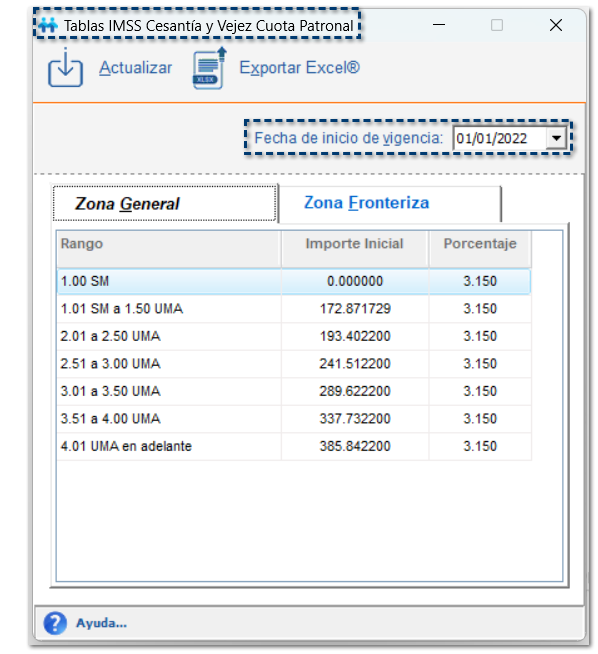

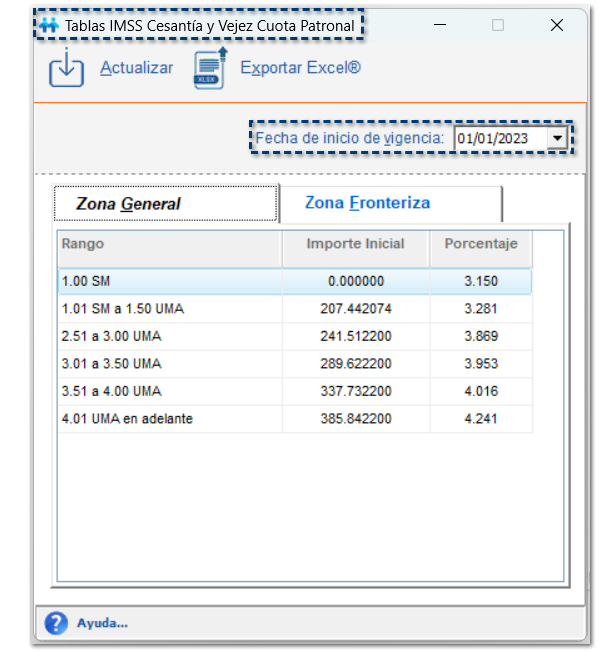

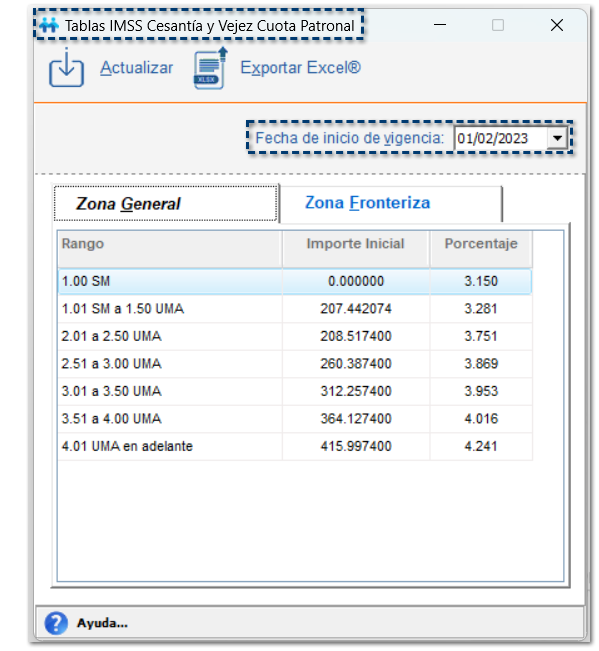

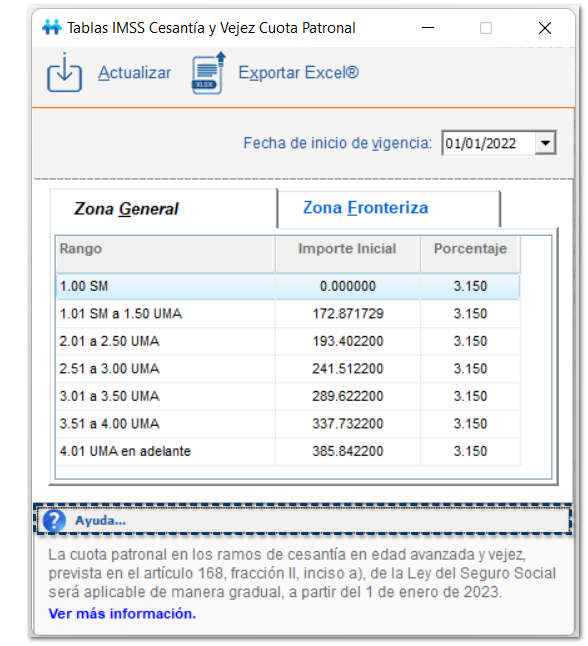

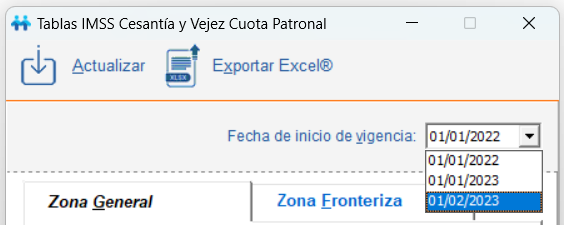

Al seleccionar esta opción se mostrará el módulo Tablas IMSS Cesantía y Vejez Cuota Patronal, que te ayudará a validar los valores que se encuentran vigentes para este ramo, así como para actualizar las tablas, según corresponda:

– Fecha de inicio de vigencia: 01/01/2022

– Fecha de inicio de vigencia: 01/01/2022

– Fecha de inicio de vigencia: 01/01/2022

Al hacer clic en la opción Ayuda… se mostrará la siguiente leyenda: «La cuota patronal en los ramos de cesantía en edad avanzada y vejez, prevista en el artículo 168, fracción II, inciso a), de la Ley del Seguro Social será aplicable de manera gradual, a partir del 1 de enero de 2023.«

|

|

Importante:

|

Dentro de este módulo, podrás encontrar las siguientes secciones:

Botón Actualizar:

Al hacer clic en el botón  , se realizará la verificación de tablas en la nube que se encuentran disponibles para su actualización.

, se realizará la verificación de tablas en la nube que se encuentran disponibles para su actualización.

Si las tablas ya se encuentran actualizadas, se mostrará el siguiente mensaje:

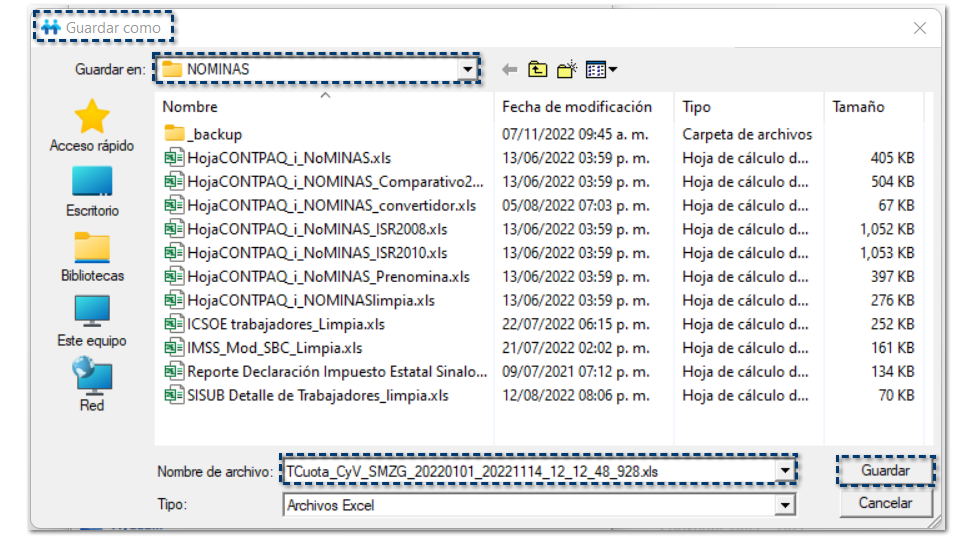

Botón Exportar:

Al hacer clic en el botón  , se exportarán los registros de las cuotas correspondientes a la Zona General o Zona Fronteriza, según la pestaña seleccionada.

, se exportarán los registros de las cuotas correspondientes a la Zona General o Zona Fronteriza, según la pestaña seleccionada.

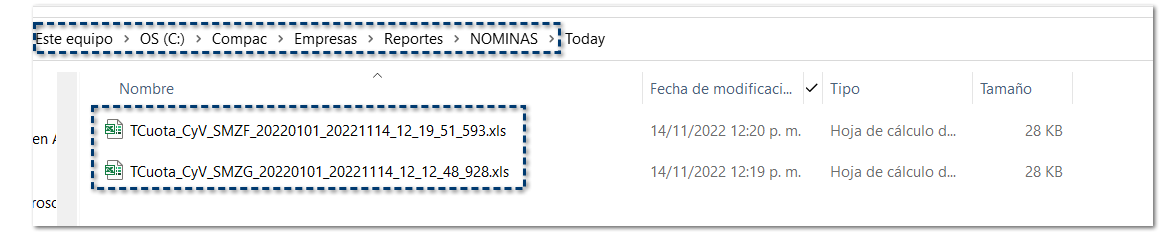

El archivo en Excel® se guardará en la ruta de la carpeta de empresas: C:\Compac\Empresas\Reportes\NOMINAS

El nombre se genera con la siguiente estructura: TCuota_CyV_SMZG_FechaInicioVigencia_FechaActualEquipo_HH_MM_SS_928.xls

- Zona General:TCuota_CyV_SMZG_20220101_20221114_12_12_48_928.xls

- Zona Fronteriza: TCuota_CyV_SMZF_20220101_20221114_12_19_51_593.xls

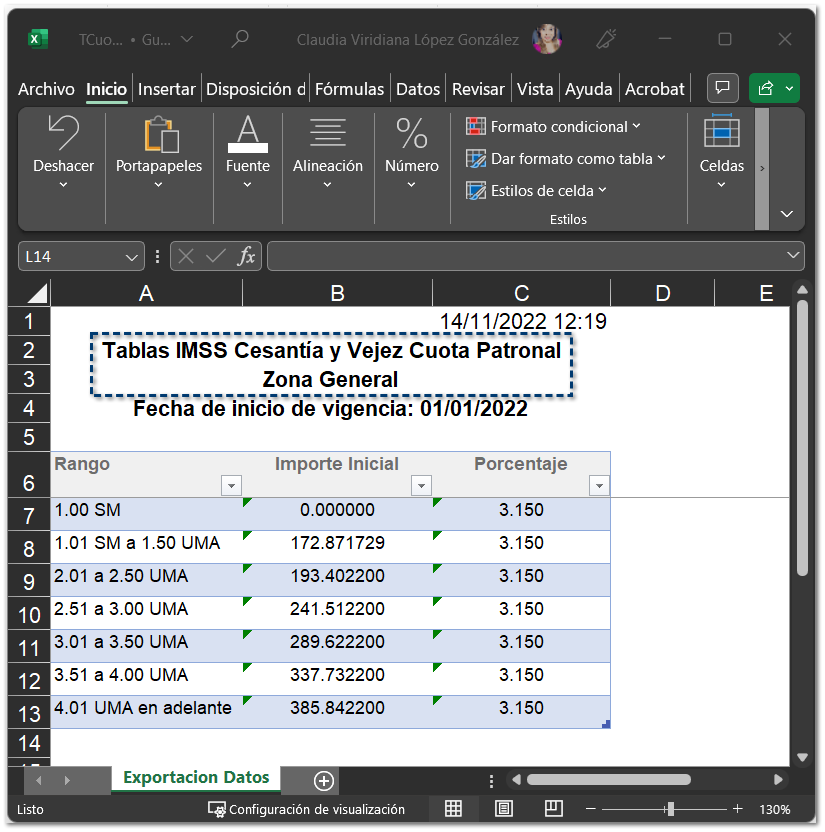

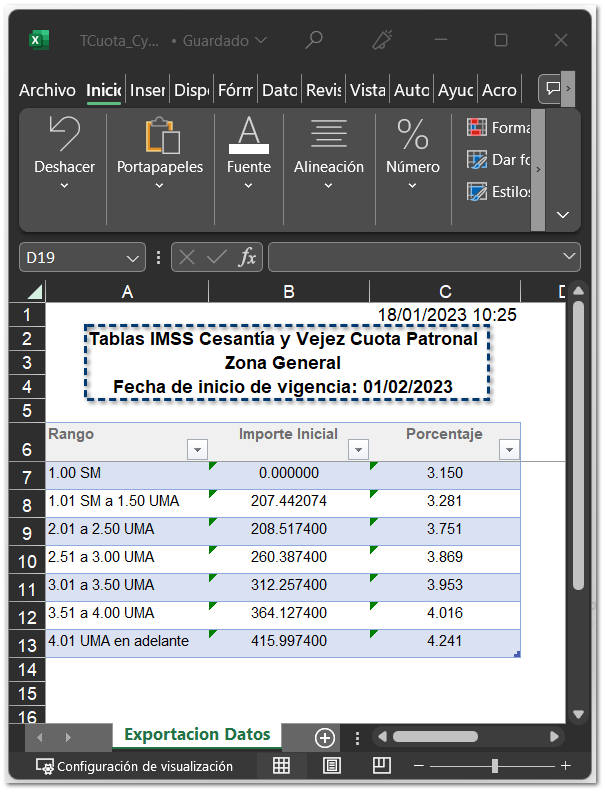

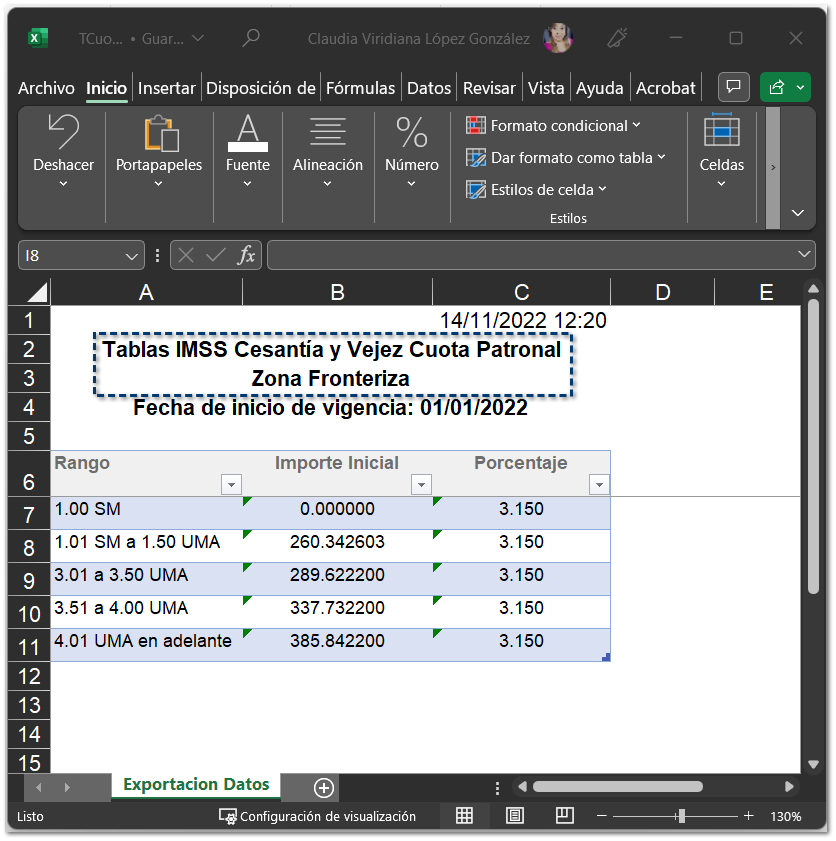

En automático, se ejecutará el archivo Excel® y visualizarás la información de la siguiente manera:

Zona General:

– Fecha de inicio de vigencia: 01/01/2022

– Fecha de inicio de vigencia: 01/02/2023

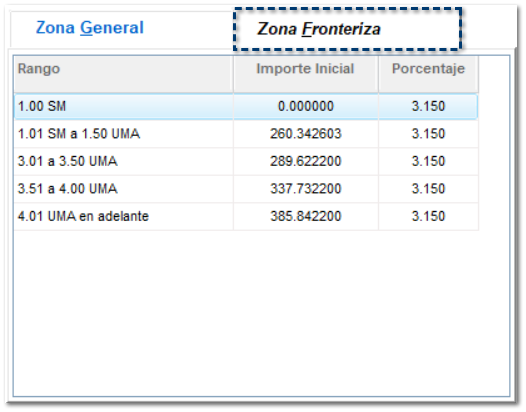

Zona Fronteriza:

Fecha de inicio de vigencia:

Se mostrará el listado de fechas que indican el inicio de vigencia de cada una de las cuotas para la cuota patronal.

Zona General:

Son las cuotas que aportarán los patrones.

Zona Fronteriza:

Son las cuotas que aportarán los patrones que estén dentro de la región fronteriza norte o sur del país.

Barra de búsqueda Ctrl + i.

Al ejecutar la Barra de búsqueda, por medio de las teclas Ctrl + i, podrás realizar la búsqueda de la tabla de manera directa.

Por ejemplo: tablas CyV, tablas IMSS CyV, tablas Cesantía y Vejez.

CALCULO DE IMSS EN CONTPAQi® NÓMINAS

Para realizar el cálculo del IMSS, es necesario conocer varias definiciones que serán aplicadas durante el cálculo, que te ayudarán a obtener de manera detallada cada uno de los importes correspondientes.

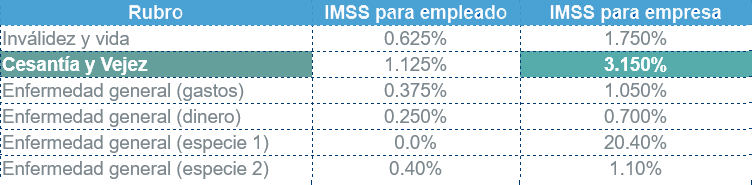

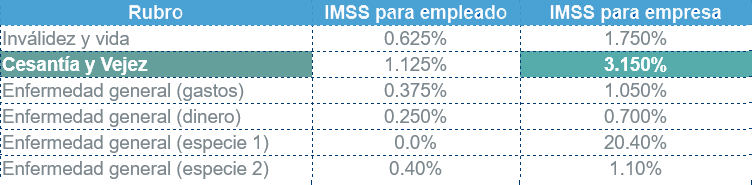

Cuotas al IMSS.

La cuota del IMSS está dividida en diferentes rubros. A continuación se presentan los diferentes tipos de cuotas:

|

|

Importante:

Hasta el año 2022 el porcentaje del rubro de Cesantía y VejezCuota Patronal era de 3.150%; a partir del 01 de enero de 2023 este porcentaje será aplicable de manera gradual hasta el año 2030, y dependerá del Salario Base Cotización (SBC) del empleado.

|

Salario Diario Integrado (SDI).

Es el importe que se obtiene de multiplicar el salario diario del empleado por un factor de integración.

Factor de integración.

Se determina en base a la siguiente fórmula:

[(% prima vacacional * días de vacaciones) + días de aguinaldo]

Factor Integración = ——————————————————————————————————— + 1

365

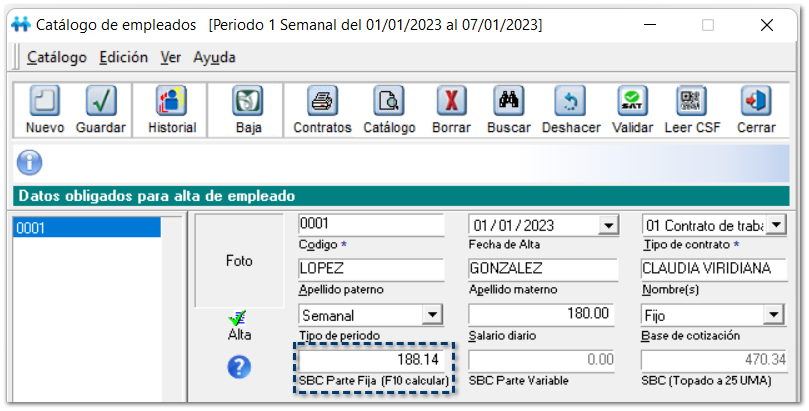

Salario Base Cotización (SBC).

Es el importe con el que um empleado está dado de alta ante el IMSS y sirve para determinar las cuotas obrero patronales que se pagan a esta institución.

La Base de Cotización puede ser:

- Fija: El cálculo se hará con base al salario diario integrado del empleado.

- Variable: Algunos conceptos se consideran parte del sueldo variable, esa parte variable se sumará al fin de bimestre y se dividirá entre los días trabajados en el bimestre y ese será el sueldo variable del siguiente bimestre.

- Mixta: El cálculo se hará sumando los dos importes anteriores.

Cálculo de IMSS.

Es el impuesto a retener tanto a la empresa (IMSS Empresa) como al trabajador (IMSS Empleado) por concepto de Gastos médicos, Invalidez y vida.

Por lo mismo, el IMSS maneja dos tipos de cuotas, las cuales son:

- Cuota IMSS Empleado: Cuota que aporta el empleado, siempre y cuando gane más del Salario Mínimo, de lo contrario, esta cuota será aportada por la empresa.

- Cuota IMSS Empresa: Cuota que aportará la empresa.

Conceptos para el cálculo de IMSS.

Los conceptos necesarios para el cálculo de las cuotas del IMSS Empleado e IMSS Empresa, son los siguientes:

RUBRO CESANTÍA y VEJEZ CUOTA PATRONAL

A partir de ahora, se incluye el nuevo cálculo para el rubro Cesantía y Vejez (Cuota Patronal) conforme al decreto publicado en el Diario Oficial de la Federación (DOF) el día 16/12/2020: Decreto

|

|

Importante:

A partir del 01 de enero del 2023 el cálculo para la obligación de IMSS (cuota patronal) se realiza conforme a lo especificado en el artículo 168 de la Ley del Seguro Social, en los ramos de cesantía en edad avanzada y vejez.

|

Artículo 168.-

I. …

II. En los ramos de cesantía en edad avanzada y vejez:

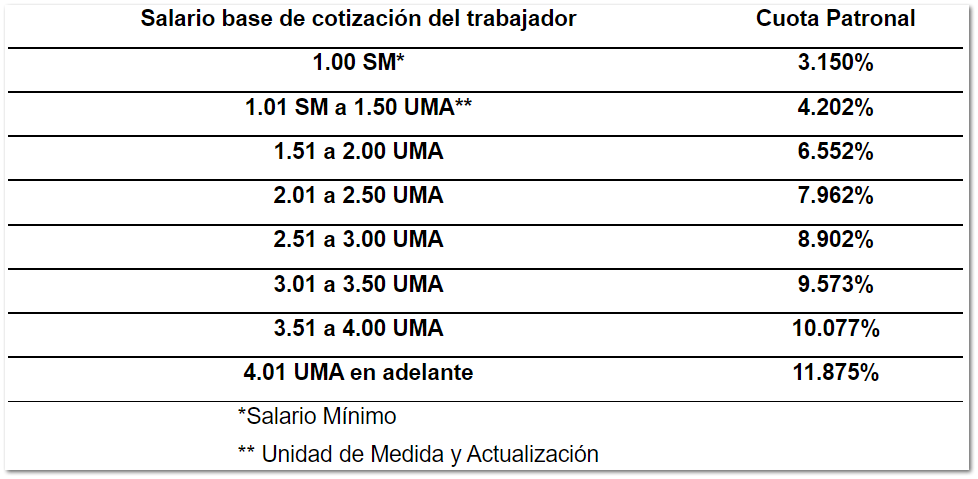

a) Los patrones cubrirán la cuota que corresponda sobre el salario base de cotización, calculada conforme a la siguiente tabla:

* Salario Mínimo

** Unidad de Medida y Actualización

Transitorios:

– Primero. El presente Decreto entrará en vigor el 1 de enero de 2021, salvo lo dispuesto en los transitorios siguientes.

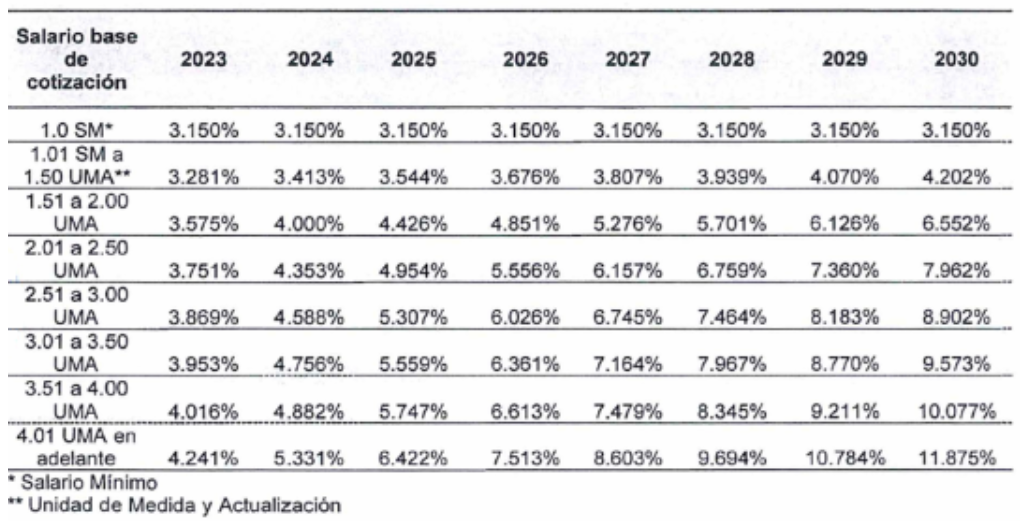

– Segundo. La cuota patronal prevista en el artículo 168, fracción II, inciso a), de la Ley del Seguro Social será aplicable de manera gradual, a partir del 1 de enero de 2023, de conformidad con la siguiente tabla:

|

|

Recuerda:

Para consultar mayor información sobre este cambio, te recomendamos consultar la Ley del Seguro Social.

|

Como puedes observar, en esta tabla, los porcentajes para la cuota Cesantía y Vejez están considerados dependiendo del Salario Base de Cotización (SBC) del empleado y los renglones están determinados con base en Salarios Mínimos y UMAs.

Para mostrar las tablas, se consideran los Salarios Mínimos vigentes del 2022, ya que aún se desconocen los valores que corresponden al 2023:

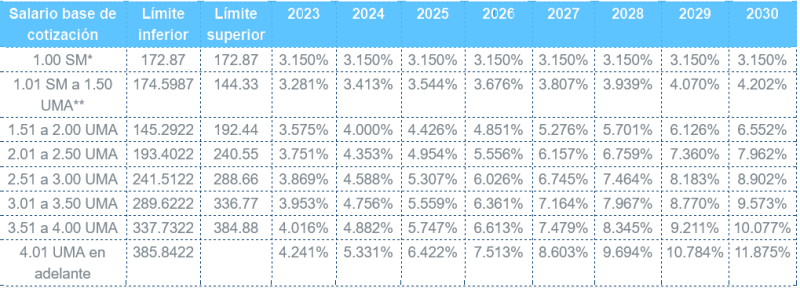

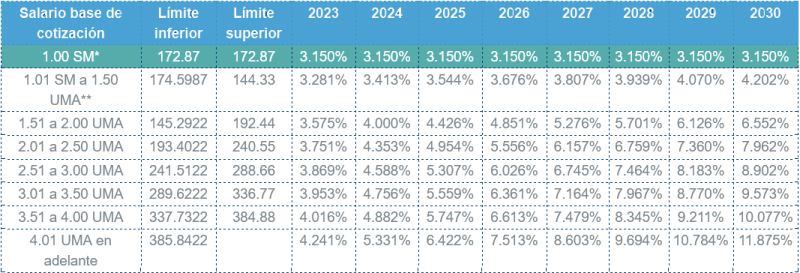

Si colocamos el límite inferior y el límite superior en cada uno de los rangos, la tabla tomando en consideración el Salario Mínimo General se observa de la siguiente manera:

El valor del Salario Mínimo es mayor que la UMA.

En el segundo renglón el rango depende tanto de la UMA como del Salario Mínimo, en este caso, el límite inferior es mayor que el límite superior.

El tercer renglón tiene como límite inferior 145.2922, que actualmente este valor es menor a un Salario Mínimo.

Si un empleado gana el Salario Mínimo, ¿En qué renglón de la tabla debe considerarse?

Como puedes observar, en la tabla considerando importes para los rangos existen valores que no son congruentes y que pueden causar ambigüedades.

Además, existen algunos huecos entre los valores de cada rango; por ejemplo, si un empleado tiene un Salario Base Cotización (SBC) de $289.00, ¿En qué reglón de la tabla debe considerarse?

|

2.51 a 3.00 UMA

|

241.5122

|

288.66

|

3.869%

|

|

3.01 a 3.50 UMA

|

289.6222

|

336.77

|

3.953%

|

A raíz de que existen algunos puntos que generan ambigüedad, la tabla que hemos generado en CONTPAQi® se han considerado los siguientes criterios:

1. En el primer renglón, se considera desde 0.000, hasta 1.00 SM (tomando el valor actual, sería el valor desde 0.000 a 172.87).

2. El tercer renglón, se omite de la tabla, ya que en salarios inferiores a 145.2922, caerían en el primer renglón:

|

1.51 a 2.00 UMA

|

145.2922

|

192.44

|

3.575%

|

3. Se consideran 5 decimales en lugar de 2, para tener importes que no generen huecos en la tabla.

Ejemplo:

|

1.01 SM a 1.50 UMA**

|

174.5987

|

144.33

|

En lugar de multiplicar 1.01 * 172.87, se utilizarán 5 decimales, quedando 1.00001 * 172.87.

1.01 * 172.87 = 174.5987

1.00001 * 172.87 = 172.87172

La tabla, considerando los criterios anteriores, queda con los siguientes rangos de importe inicial:

Considera que, para el 2022 todos los porcentajes aplican igual, para el 2023, los porcentajes serán diferentes dependiendo el Salario Base Cotización (SBC) del empleado.

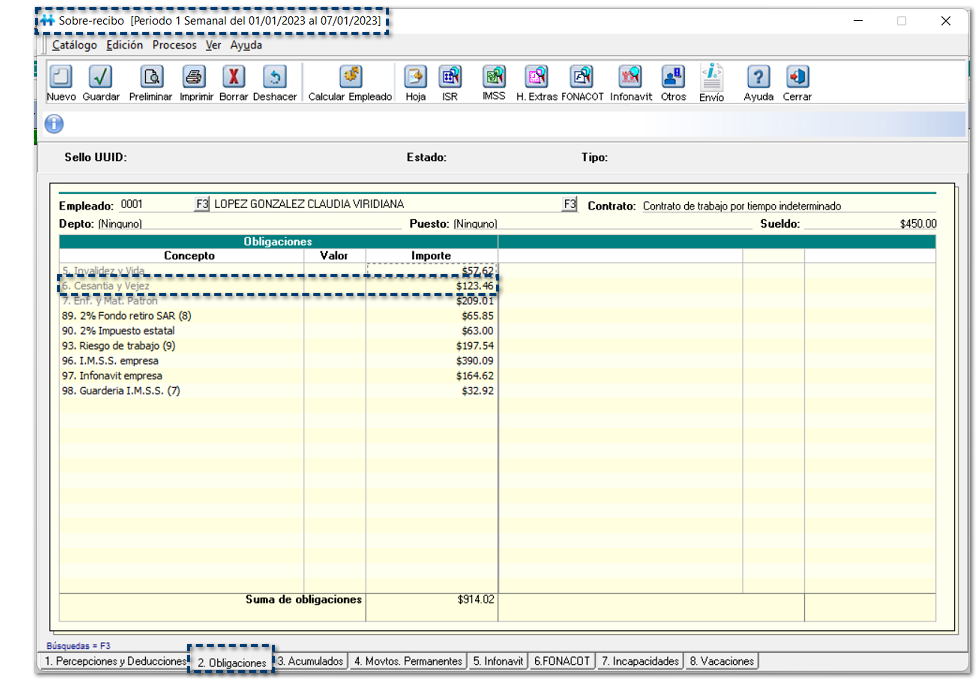

Este rubro corresponde al concepto de tipo Obligación 6. Cesantía y Vejez y cuando realices el cálculo de la nómina lo puedes encontrar dentro del sobre-recibo, en la pestaña 2. Obligaciones:

|

|

Recuerda:

Para consultar mayor información sobre este cambio, te recomendamos consultar la Ley del Seguro Social.

|

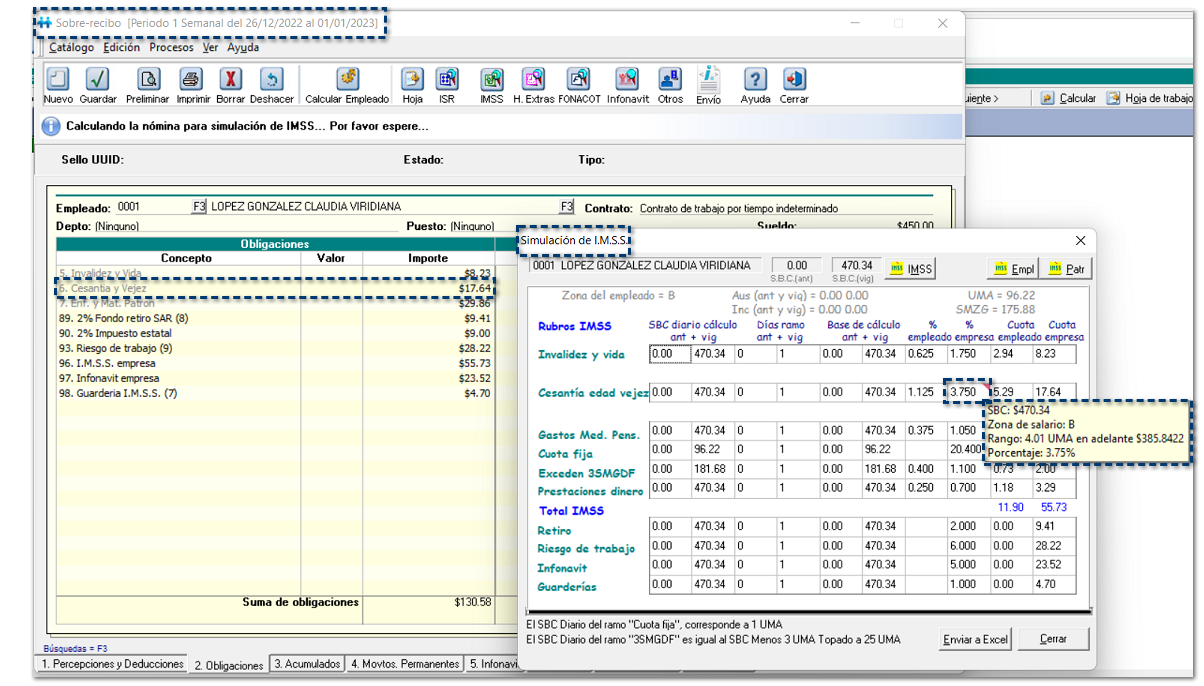

Al realizar el cálculo de la nómina, podrás consultar el importe correspondiente del concepto de tipo Obligación 6. Cesantía y Vejez, dentro del sobre-recibo, en la pestaña 2. Obligaciones:

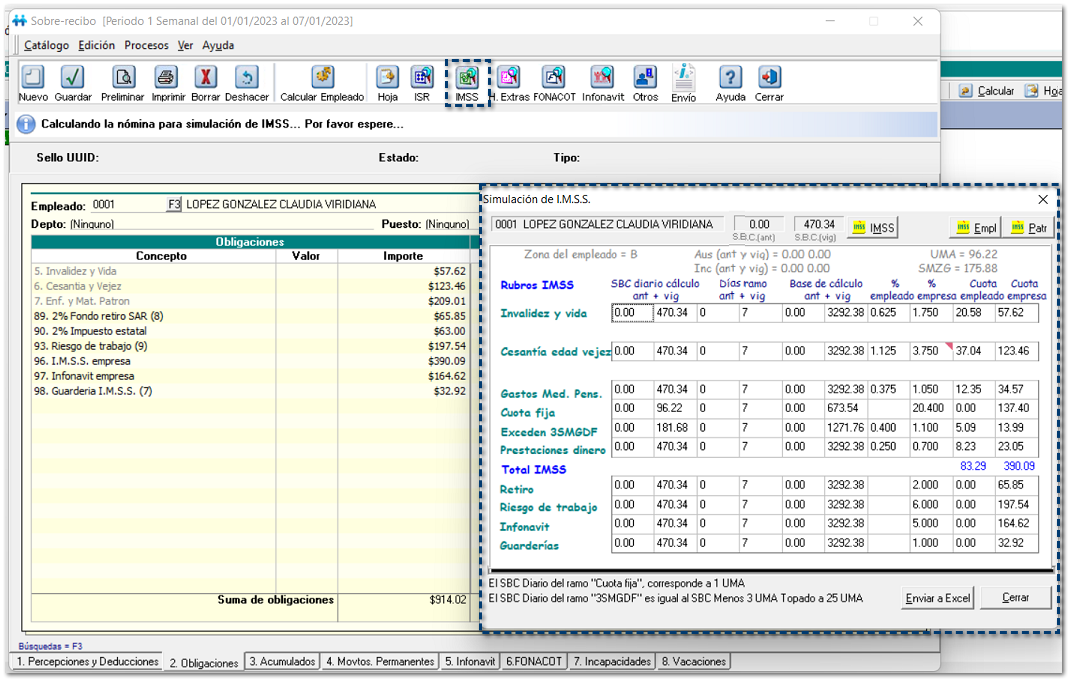

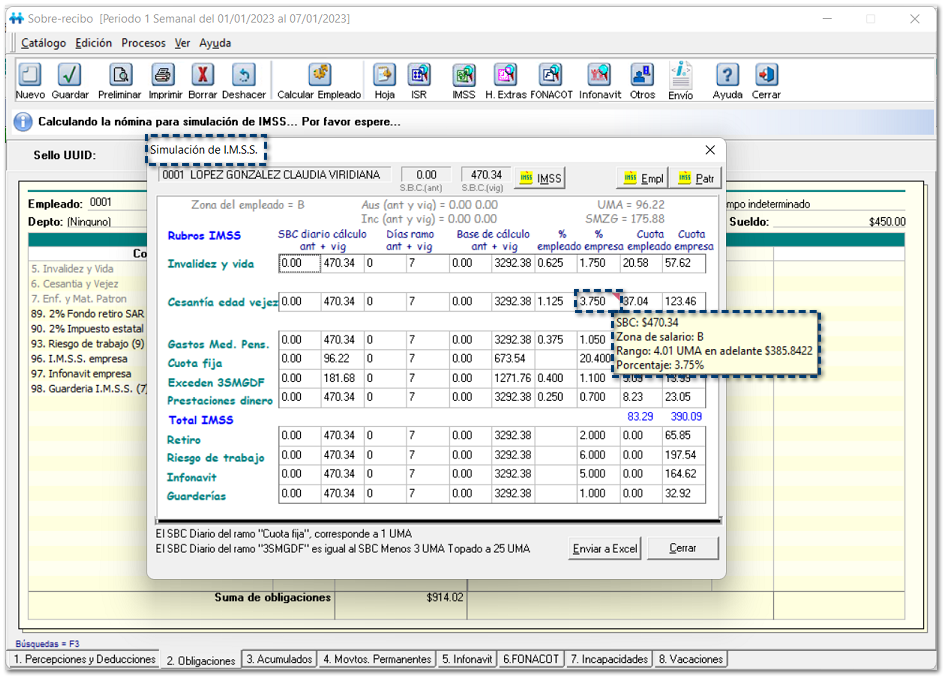

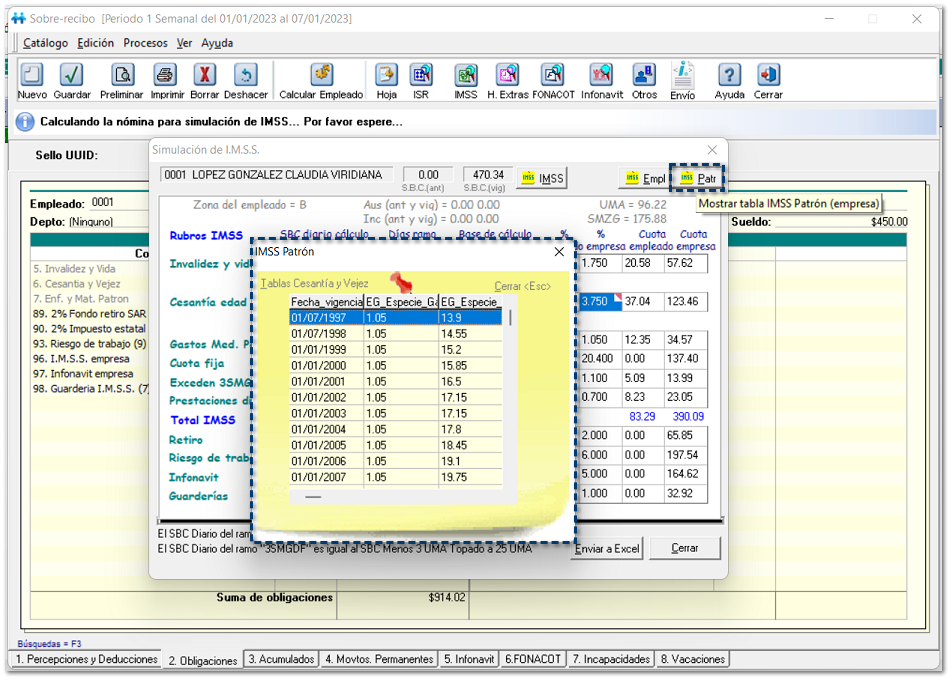

Al ingresar al sobre-recibo del empleado y hacer clic en el botón , se mostrará la Simulación de I.M.S.S.:

, se mostrará la Simulación de I.M.S.S.:

En la ventana Simulación de I.M.S.S. donde podrás consultar los cálculos obtenidos, visualizarás un un tooltip que te indicará qué reglón de porcentaje le corresponde al empleado, esto con base a su SBC y zona de salario; deberás acercar el cursor para que se muestre la información:

|

|

Nota:

|

Además, en la opción Mostrar tabla IMSS Patrón (empresa), podrás consultar la tabla Cesantía y Vejez que se utilizó en el cálculo para el empleado:

APÉNDICE

Consideraciones

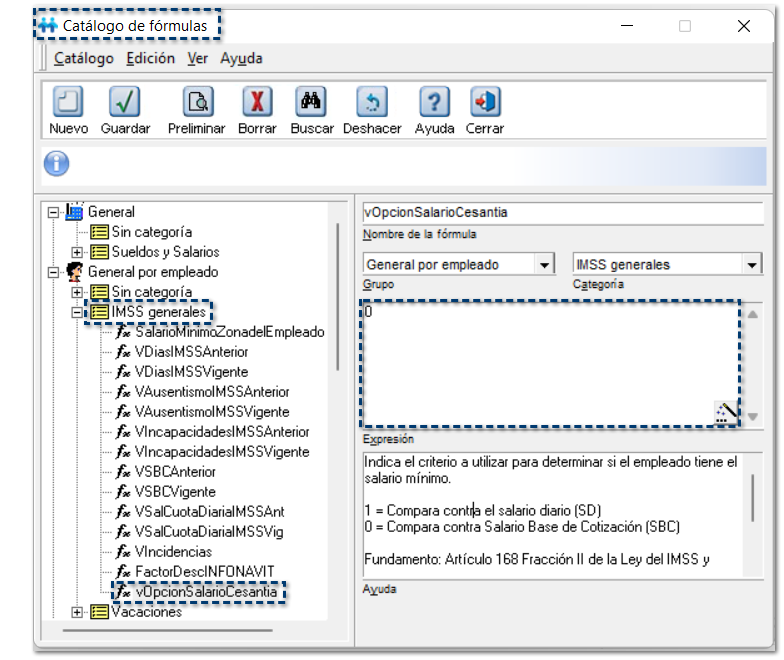

Para identificar si un empleado gana el Salario Mínimo, el criterio por omisión, considerará el Salario Diario, para identificar si cae en el primer renglón de la tabla:

Si el empleado gana más de 1 Salario Mínimo, se considera el Salario Base Cotización (SBC), para identificar a partir del segundo renglón el que le corresponde:

Te recomendamos validar este tema con tu asesor laboral.

En caso de que consideres que para identificar si cae en el primer renglón se debe considerar el Salario Base de Cotización (SBC), puedes cambiar el valor a 0 en la fórmula vOpcionSalarioCesantia:

Cuando el periodo comprende días del ejercicio 2022 y días del ejercicio 2023, se considera la fecha fin del periodo, para determinar con qué tabla se realizará el cálculo.

Ejemplo:

Se tiene el periodo con fecha del 26/12/2022 al 01/01/2023.

Por lo tanto, el cálculo del rubro Cesantía y Vejez Cuota Patronal, se realiza tomando las tablas del 2023:

Si tienes dudas.

¡Comúnicate con nosotros!

Tel. 5552621828

info@calobe.org